2022年4月,受国内外环境影响,石油等能源、铜铝等大宗有色金属和锂钴镍等重点原材料价格上涨势头放缓,呈现高位波动态势,叠加海运价格维持较高水平,中下游企业盈利能力持续承压。

数据来源:WIND,中国信通院整理

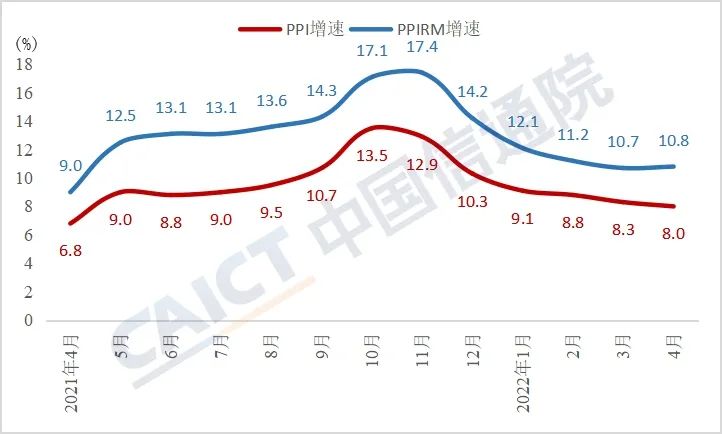

图1 PPI和PPIRM增速

工业生产者出厂价格高位运行,持续低于购进价格。4月份,工业生产者出厂价格(PPI)同比增长8%,较上月涨幅回落0.3个百分点,但仍较去年同期增速高1.2个百分点;工业生产者购进价格(PPIRM)同比增长10.8%,高于PPI增速2.8个百分点,两者差值较上月进一步扩大0.4个百分点,工业企业仍面临较大成本压力。

数据来源:WIND,中国信通院整理

图2 石油月均价格及同比涨幅

石油价格略有回落。4月以来,受多国高通胀导致需求转弱、美联储加息缩表预期增强等交织影响,近期石油价格略有回落,但仍维持高位运行。2022年4月,布伦特原油及纽交所WTI原油期货价格分别在98-114美元/桶和94-109美元/桶的高位区间震荡,4月底两油分别报109.3美元/桶、104.5美元美元/桶,分别较2021年底价格高40.6%、39.2%。从均值来看,4月两油均价较去年同期分别增长62.3%、64.7%,涨幅较上月分别收窄8.9个、8.8个百分点;较去年全年分别提高49.3%、55.5%,涨幅较上月分别收窄9.2个、9.7个百分点。需关注石油价格高位运行导致炼油行业企业效益持续承压,纺织业、塑料制品等轻工行业成本上升、利润受到挤压。

数据来源:WIND,中国信通院整理

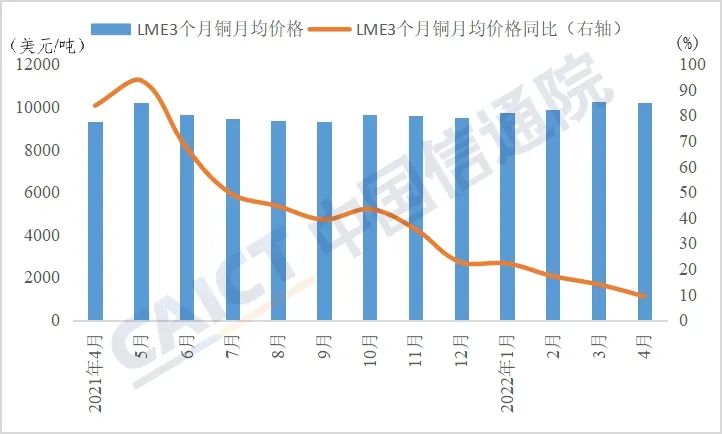

图3 LME3个月铜月均价格及同比涨幅

铜价延续高位运行态势。受产业结构调整带动铜需求大幅增长、主要产铜国供给缩减导致全球供给偏紧等长期趋势影响,铜供需失衡格局短期难以破除,叠加当前国内疫情管控升级导致铜材等发运物流不畅、部分冶炼厂停限产,加剧市场供应担忧,2022年4月伦敦金属交易所(LME)3个月铜维持在9800美元/吨以上,虽然较3月价格略有回落,但仍处于历史高位。4月底,LME3个月铜报价9821美元/吨,较2021年均值上涨了5.7%。从均值来看,4月铜价较去年同期增长9.3%,较去年全年均值增长8.8%。需重点关注铜价上涨对电力装备、家电、通用设备等行业成本上涨影响。

数据来源:WIND,中国信通院整理

图4 LME3个月铝月均价格及同比涨幅

铝价近期小幅回落。受4月疫情影响多地建筑工地被迫停工,国内铝需求有所回落,导致近期国际铝价呈回落态势。4月以来LME铝价格逐步回落至2月均值水平。4月底,LME3个月铝报价3043美元/吨,较年初上涨了8.5%,较2021年均值上涨22.3%。从均值来看,4月铝价虽然较3月环比下降7.5%,仍分别较去年同期和去年全年均值高40.4%、24%。需重点关注铝价高位运行对汽车、建材等行业成本上涨影响。

数据来源:WIND,中国信通院整理

图5 锂钴镍等原材料月均价格及同比涨幅

锂钴镍价格上涨势头略有放缓。虽然近期受疫情影响,特斯拉、蔚来等新能源汽车整车生产企业停减产,导致锂钴镍等动力电池原材料需求有所回落,但短期需求扰动不改长期需求增长趋势,锂钴镍需求仍维持高位,叠加相关原材料国际供给受到冲击、国内产能难以尽快释放形成有效供给,导致供需格局延续趋紧态势。综合来看,锂钴镍价格上涨势头略有放缓,维持高位波动。2022年4月底LME3个月钴、镍以及电解镍、磷酸铁锂材料、电池级氢氧化锂、电池级碳酸锂分别较年初累计上涨16.3%、56.7%、53.2%、55.3%、1.1倍、67.8%,分别较2021年均值上涨59.3%、76%、69.8%、1.6倍、3.1倍、2.8倍。从均值来看,4月上述原材料价格分别较去年同期均价增长67.7%、1倍、84.4%、2.3倍、5.1倍、4.4倍。需重点关注锂钴镍等重点原材料价格大幅上涨增加新能源汽车制造成本。

数据来源:WIND,中国信通院整理

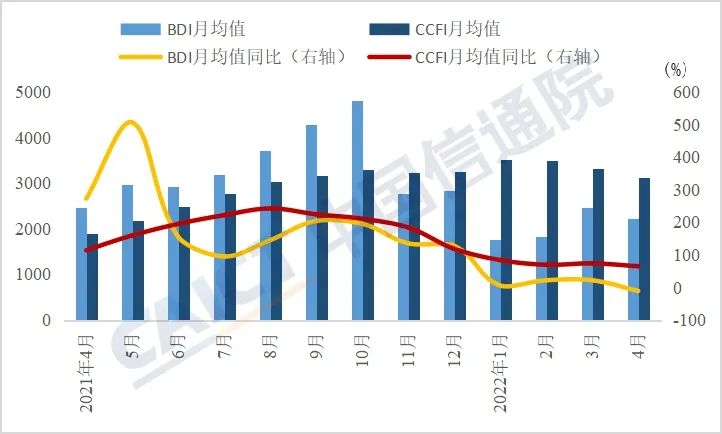

图6 BDI和CCFI月均值及同比涨幅

海运价格出现分化。当前全球高通胀导致经济复苏受阻、海运需求出现回落,叠加奥密克戎疫情加剧循环不畅,海运供给恢复放缓,海运价格出现分化,总体上仍维持较高水平。从均值来看,波罗的海干散货指数(BDI)自2021年10月高位以来呈回落态势,但仍高位运行,4月均值较2022年初和疫情前2019年均值高5.2%、70.2%。中国出口集装箱运价指数(CCFI)今年以来逐月小幅下滑、维持在较高水平,4月均值在去年同期增长114%的高基数下同比增长65.2%,分别较2021年均值和2019年均值上升19.2%、2.8倍。海运价格高位运行使外贸企业物流成本居高不下,挤压出口企业利润。

版权声明:本报告版权属于中国信息通信研究院,并受法律保护。转载、摘编或利用其他方式使用本报告文字或者观点的,应注明“来源:中国信息通信研究院”。

了解更多内容

很赞哦! (119)